Uma vez que o 3º maior stablecoin, o TerraUSD (UST) abalou todo o mercado de stablecoin depois que entrou em colapso em 9 de maio.

O UST falhou devido a uma venda repentina e massiva quando desligou, causando uma quantidade excessiva de Terra (LUNA) a ser cunhada. Apesar de sua oferta em rápida expansão, a LUNA não conseguiu re-ancorar o UST para US$ 1, pois seu valor despencou.

O valor de mercado da UST ultrapassou o Binance USD (BUSD) em abril, o que significa que ficou atrás apenas do Tether (USDT) e do USD Coin (USDC). No entanto, o colapso veio tão rapidamente que era tarde demais para muitos investidores até mesmo sacarem com prejuízo.

O evento criou a maior crise de confiança no DeFi. Stablecoins não são mais estáveis.

Mas as crises trazem sua própria oportunidade. Como o mercado de stablecoins mudou após o UST?

As pessoas estão nervosas com o Tether e se aquecendo com o USD Coin

USDT e USDC representam quase 80% do mercado total de stablecoins.

Para cada USDT emitido, a conta bancária do Tether é depositada com financiamento em USD na proporção de 1:1. O USDC é semelhante ao USDT e é emitido pela Circle.

O USDT é de longe o projeto mais controverso dos dois. Em outubro de 2021,obteve uma cobertura significativa da imprensa por sua alegada falta de transparência e repetidas penalidades dos reguladores dos EUA por mentir para o público.

Quando o UST caiu, as pessoas imediatamente pensaram no USDT, e seu valor de mercado caiu mais de US$ 10 bilhões para US$ 72,5 bilhões ao longo de meio mês.

O 3pool da Curve, seu maior pool (composto por DAI, USDC e USDT) reflete o sentimento do mercado em torno desses principais estábulos.

O USDT havia permanecido anteriormente em 20-30% do pool. No entanto, quando o Terra Luna entrou em colapso, os usuários começaram a jogar seu USDT no pool e trocar por USDC e DAI. Essa venda frenética levou o USDT a atingir um pico de 83%.

Antes do colapso, o preço do USDT tendia a pairar acima de US$ 1, mas o evento o levou a uma baixa de quase três meses de US$ 0,996. Paolo Ardoino, CTO da Tether, anunciou no Twitter que eles resgataram US$ 7 bilhões para ajudá-la a recuperar sua âncora em dólares e estava confiante de que poderia continuar fazendo isso se o mercado quisesse.

A mudança restaurou alguma confiança e a porcentagem do USDT no 3pool caiu para 61% em 5 de junho.

O valor de mercado do USDT caiu US$ 10 bilhões, mas sua participação no mercado total de stablecoins não diminuiu.

Isso leva à questão de para onde a participação de mercado da UST fugiu.

De acordo com a Footprint Analytics, o USDC foi o maior beneficiário, com seu valor de mercado subindo de US$ 48,3 bilhões para US$ 54,1 bilhões e sua participação de mercado de 27% para 34%.

DAI encontra seu fundamento enquanto Magic Internet Money tropeça

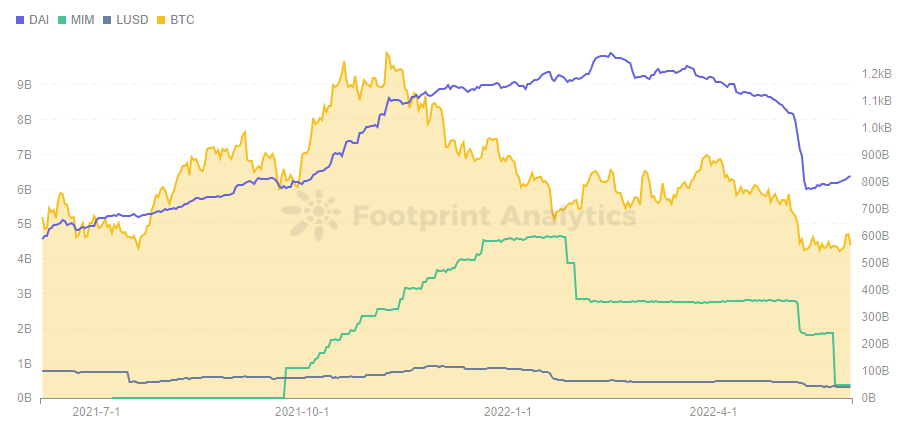

Stablecoins overcolateralized, liderados por Dai (DAI), Magic Internet Money (MIM) e Liquity (LUSD) são cunhados depositando não-stablecoins em excesso da proporção de 1:1 no protocolo como colateraleu.

Essas moedas supercolateralizadas foram afetadas pela queda do UST, mas indiretamente. O respectivo valor de mercado de DAI e MIM caiu US$ 2 bilhões, mas essa tendência de queda começou em 6 de maio, antes do crash do UST.

O DAI é principalmente garantido por Bitcoin (BTC) e Ethereum (ETH), enquanto o MIM é garantido por ativos com juros como yvDAEu. Quando os preços da maioria das criptomoedas caem rapidamente, as stablecoins com garantia excessiva que eles usam como garantia também diminuem.

A recente queda do BTC, que vem afetando o preço das criptomoedas, está novamente relacionada ao mercado norte-americano. O Federal Reserve tomou medidas para aumentar as taxas de juros a fim de evitar a inflação, o que também causou uma queda nas ações dos EUA. Uma clara tendência de queda também pode ser vista no índice Nasdaq 100.

Os dados da Footprint Analytics mostram que o preço do BTC não estava correlacionado com o índice Nasdaq 100 até julho de 2021, mas a correlação entre os dois ficou mais forte desde então. Enquanto os usuários já entraram na criptomoeda em parte para proteger seu risco, a criptomoeda agora parece uma versão altamente alavancada do mercado de ações.

A queda do UST certamente deu outro golpe nas stablecoins com garantia excessiva, pois o fundador do Terra, Do Know, comprou uma grande quantidade de BTC como margem para o UST, pressionando ainda mais o mercado e fazendo com que mais pessoas vendessem o BTC com medo. O fracasso do plano da Do Know de resgatar a UST também levou o preço do BTC a uma baixa de quase 1 ano, afetando ainda mais a liquidação das stablecoins com garantia excessiva.

No entanto, o DAI é cunhado não apenas por meio de garantias como ETH e BTC, mas também por meio de um grande número de emissões de stablecoin, como USDC e USDP. Portanto, a DAI conseguiu controlar o impacto dentro de um intervalo limitado. Em contraste, a situação do MIM não é muito boa, depois que o valor de mercado caiu US$ 2 bilhões em janeiro, caiu outros US$ 2 bilhões em maio.

Mercado Algorítmico de Stablecoins

A desancoragem do UST quebrou a confiança recém-construída nas stablecoins algorítmicas, e o preço do USDN, que tem um mecanismo semelhante na cadeia Waves, também foi desancorado instantaneamente para US$ 0,8 em 11 de maio, antes de recuar gradualmente.

No entanto, em 5 de junho, o preço ainda não estava completamente ancorado em US$ 0,989. Como visto pela Footprint Analytics, esta não é a primeira vez que o USDN foi tão mal ancorado.

Resumo

Embora o mercado de stablecoins tenha sofrido um grande impacto quando o UST entrou em colapso, também há uma nova oportunidade para alguns protocolos como USDC e USDD.

Em stablecoins com garantia excessiva, o DAI continua sendo o primeiro, e a diferença com o outrora proeminente MIM cresceu.

A ansiedade sobre o USDT continua, mas até agora resistiu à tempestade.